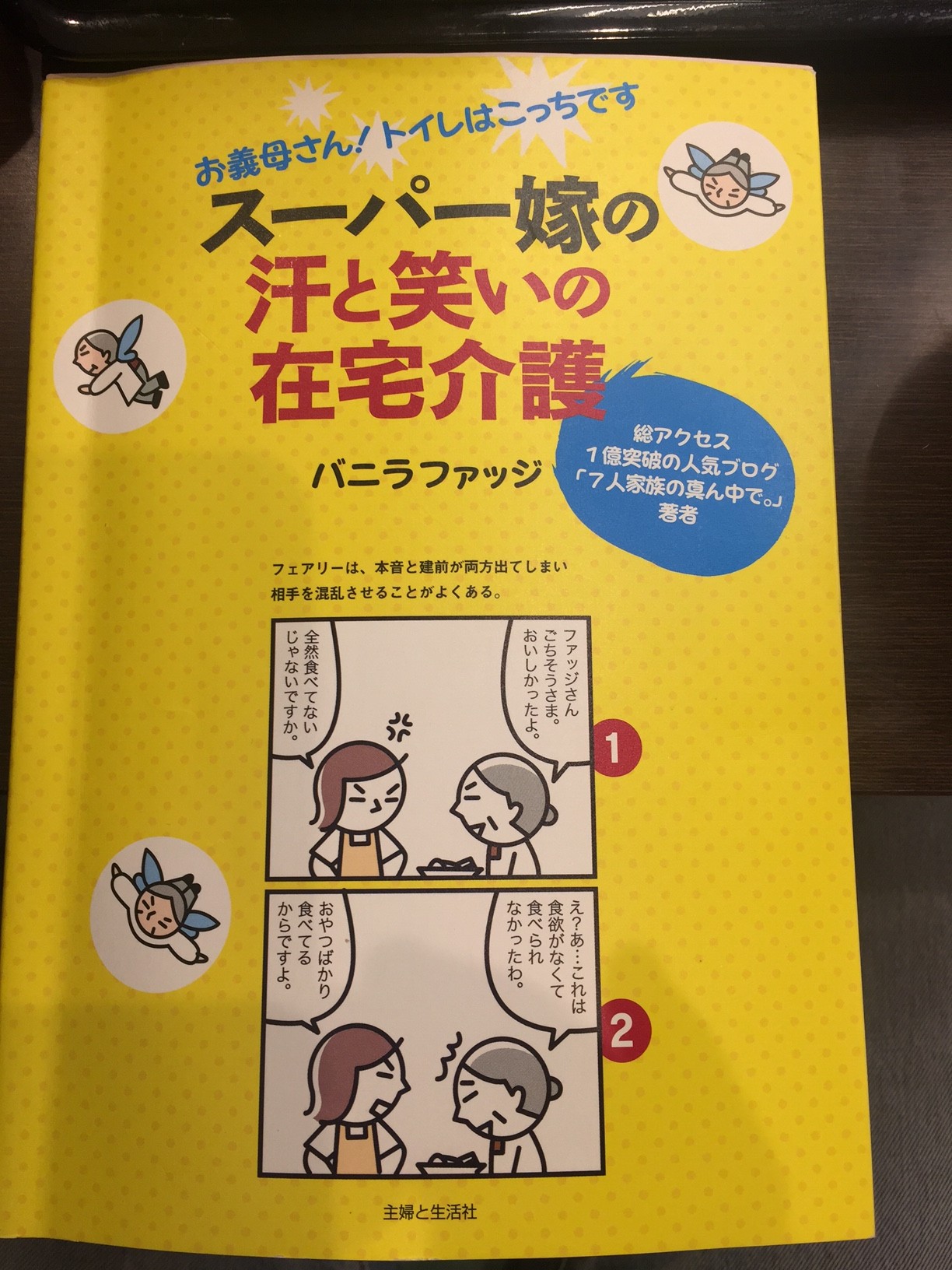

以前にあった判例のようですが、ロシアの方が日本で中古車を買い付けて、新潟から輸出していたそうです。その際に、輸出免税の適用をうけて、消費税の還付を受けようとしたのですが、税務署から認められませんでした。 理由は、買い付けが国内で行われていたので、輸出免税に当たらないからとのことでした。 輸出免税は、あくまで輸出取引に対して適用されます。国内取引には適用されないのです。 国内の個人事業者などが、海外の大手企業の依頼を受けて、国内の資産を買い付けて輸出することあります。例えば、コイや絵画の買い付けであったり、大きな機械だったりします。 この場合に注意が必要なのは、保険やシッピングの手続きを、自分でやるような取引条件になっているかどうかです。よくある失敗例は、買い付けた後に、その海外の大手企業の手配した運送業者が品物を取りにきたり、保険をかけたりすることです。 これは、その運送業者に引き渡した時点が、危険負担が移転する時点とみられてしまうので、国内取引になってしまいます。そうすると、買い付けをした事業者は、消費税の還付を受けるどころか、多額の消費税の納税をしなくてはならなくなってしまいますので、生き死にの問題になってしまいます。 インコタームスでは、危険負担が移転する時点の順番で以下のような貿易条件が定型的に定められています。 EX-WORKS ↓ FOB ↓ CIF ↓ DAPなどの「D」で始まる取引類型 それぞれ順番に、EX-WORKSは「工場渡し」の略で、要は輸出先が、こちらの国内の工場まで取りに来てくれる取引です。 FOBはFree On Boardの略で船に積むところまでが売り主の責任で、そこで買主に危険負担が移ります。CIFはCost, Insurance and Freightの略で、荷物が買主の国の港につく所で危険と所有権が移転します。 この場合に、日本の消費税法で輸出取引と考えられているのは、FOBとCIFだけです。EX-WORKSは国内で危険と所有権が移転するので、輸出取引にはなりません。 Dで始まる取引類型は、買主の国内の、買主の所定の場所で引き渡しを行います。完ぺきに、先方の国の国内取引です。むしろ、買主の国の消費税を通関の際に売り主が負担するので、これを回収できるかが問題になると思います。 誰が手配した運送業者や保険であるかはもちろん大事なのですが、誰がその運賃や保険料を負担するかが、税務調査の事実認定の段階では重要です。 また、輸出免税を受ける際に輸出許可証があることが還付を受けるための要件の一つになっていますが、ここに先のインコタームスの取引条件が同記載されているかが重要です。実際はこちらが運賃や費用を負担しているのに、そこにEX-WORKSと書いてあると、事実認定の場面では極めて不利になります(事実関係が売り主の負担であれば、絶対に輸出免税が認められないと言う訳ではありませんので、そこは、関係資料を提出して、丁寧に説明して、当局に納得してもらう事が重要です。あくまでも、腹を立ててブチ切れたりしないように。税務署と関係が悪くなって良いことは一つもありません。) *************************************************** ついにH28年も後半に入りました。冬は忙しすぎて時間がほとんど取れないので、夏はゆっくり遊んだり勉強したりしたいと思います。 この漫画は人気のブログに掲載されているものらしいのですが、ほのぼのした感じがあり、また、介護についての日常がよくわかり、面白いです。「スーパー嫁の汗と笑いの在宅介護」

Category: Consumption Tax

Export sales are not taxable of Japanese consumption tax. The said reason is because Japanese government wants to encourage Japanese exports by reducing burden of the tax on domestic exporters to compete against foreign competitors. The criteria to determine whether a transaction is taxable (domestic) or exempt (export) is different between things and services. For … Read More “Export transaction free of Japanese Consumption Tax” »

One of the frequently asked questions by independent contractors is whether they can charge consumption tax to their clients. It is a well known fact that a business entity with sales below 10 million yen is exempt of paying Japanese consumption tax to the government. It means that there are temptation for corporate clients to … Read More “Can a freelancer charge consumption tax to his client” »

I’m just writing a guidance for English speakers about which consumption tax status to choose. Consumption tax status – exempt or non-exempt? If you are setting up a new company, there are several tax choices you have to consider and make decisions before actually start running your business. Being whether exempt or non-exempt of … Read More “Which to choose -exempt or non exempt of consumption tax” »

You need to know that you will be able to claim refund of Japanese Consumption Tax but you need to meet certain requirements. 1) If You will buy a property through a foreign company, you need to submit a form to the tax office to become a “tax filer” of consumption tax BEFORE the … Read More “Buying Japanese property by a foreign company and get refund of Consumption Tax” »

最近、新しく日本で不動産を取得して不動産賃貸業を始めるというお客様から問い合わせがありました。このお客様はオーストラリアの会社を持っていて、その会社ですでに不動産を買ってしまったとのことでした。 新規に日本で法人を作るのであれば、設立の年に消費税の課税事業者選択届けを出せばいいので簡単なのですが、すでに存在している外国会社の場合は、基準期間に日本での課税売上がないので、自動的に免税事業者になってしまうのでしょうか。 何もしなければ、確かにそうなってしまうのでしょうが、国税庁のHPに以下のような、質疑応答事例がありました。 非居住者が提出した「消費税課税事業者選択届出書」の適用開始課税期間 内容は以下の通りです。 【照会要旨】 日本国内において課税資産の譲渡等を行っていない非居住者が、日本国内で課税仕入れを行う場合において、初めて日本国内で課税仕入れを行った課税期間を、消費税法施行令第20条第1項に規定する「事業者が国内において課税資産の譲渡等に係る事業を開始した日の属する課税期間」に該当するものとして取り扱ってよいでしょうか。 【回答要旨】 消費税法施行令第20条第1号に規定する「事業者が国内において課税資産の譲渡等に係る事業を開始した日の属する課税期間」には、消費税法基本通達1-4-7において国外取引のみを行っていた法人が新たに国内において課税資産の譲渡等に係る事業を開始した課税期間も含むこととしています。ここでいう「課税資産の譲渡等に係る事業」には、国外において行う資産の譲渡等に関して国内で行った課税仕入れを含むことから、照会のように国内で課税資産の譲渡等を行っていない非居住者が国内で初めて課税仕入れを行った課税期間は「国内において課税資産の譲渡等に係る事業を開始した課税期間」に該当します。 【関係法令通達】 消費税法第9条第4項、消費税法施行令第20条第1号、 消費税法基本通達1-4-7 ということですので、無事に消費税の還付が受けられそうです。英語でも条件を書いておきます。 (1) A foreign company did not have any activity in Japan before the purchase of the property, 2) You need to submit a form to become a tax filer of Consumption Tax within the same fiscal year that you purchase the … Read More “外国会社もしくは非居住者が日本で固定資産を取得した場合に消費税の還付ができるか” »

1. Ex-Works、Ex-Factory People know that export sales are exempt from Japanese consumption tax. And if you have paid a lot of domestic cost and expenses in the same fiscal year, you may think that you can claim for big consumption tax refund. But you need to be careful. There is a possibly big easy trap … Read More “Consumption tax trap – Ex-Works, Ex-Factory” »

There must be many many business owners or freelancers in Japan who are surprised how much consumption tax they have to pay in these months. I was surprised how expense it can be. Because the tax rate was raised from 5% to 8% in April 2014, these months are about the time we business owners … Read More “Tax Saving Tip – Consumption Tax – Simplified Method” »