結論はまあまあ良いのじゃないの、と思います。最初から、この業界を目指すのもよし、セカンドキャリアとして入って改めて手に職をつけ、安定して家族を養える経済的基盤を作る職業としても悪くはない選択なのではないかと思います。 学歴は(あまり)関係ない まず、あまり学歴は関係ないです。事務所によっては採用の時にその方のポテンシャルを測る上で出身大学を見られることがあると思いますが、会計事務所には、税理士試験の科目合格と言うその方の仕事の遂行能力を推し量る上で、学歴よりもより直接的なサインがあります。普通はこちらをよく見ると思います。 法人税か所得税は持っているだけで一目置かれます。また、実際仕事に役に立つと思います。消費税や相続税は実務にも直結する資格でありますので、採用する側は、これを採用の理由にすることは多いと思います。面接でよっぽど相性が悪いと別ですが、普通は、仲良しクラブの人を採用しようとは思っていないので、別にその人がどんな性格でもあまり気にしません。仕事ができそうかどうかが、一番の判断基準になると思います。 簿記の1級も、資格としてはマニアックすぎるという批判もありますが、連結や原価計算も範囲に含まれているので、「簿記がわかっている」十分な証明になっていると思います。採用する側も1級があるから採用したと言うことすごく良くあると思います。つまり、簿記の1級を持っていれば就職するだけなら、ほぼ困らないと思います。 ですので、大学受験の時に遊んでしまって、就職活動で苦労したような方は、大学受験のような一発勝負の試験とは異なる試験で自分の実力を証明することが出来ます。 実力次第で出せる結果が本当に違う(なので転職も容易) 仕事ができるかどうかが一番大事ですが、税務・会計の仕事は幅が広く、様々な知識が必要とされるので、実力が活かせます。よい計算書類が作れるかどうかはどうかは、実力そのものです。 例えば、太陽光の大型プロジェクトがあったとします。大型プロジェクトは大体において銀行や機関投資家のファイナンス付きますが、これには、金利スワップが付くこともありますし、土地の権利も20年の借地権だったり、買い戻し条件付きだったりと複雑な事もままあります。送電線の工事負担金のようなものもあります。こういう事項について銀行などに対して、いわゆるGAAPに従った正しい会計処理をできるということは実力で、じつはこう言うことをちゃんと出来る人は少ないと思います。 また、こういうプロジェクトだと即時償却の有無とか、特別な税額控除の有無であるとか様々な税務上の論点が出てきます。やっぱり知らないと(もしくは調べる力がないと)出来ないし、それをきちんとやってくれる人は、やっぱりそれほどいないので、価値があり評価されます。 努力してとれる資格もある 努力して税理士や会計士の資格が取れると独立も可能です。 夏は暇です それに、冬は忙しいところが多いと思いますが夏は比較的暇です。資格試験の勉強にあてて2週間くらい休む人も多々いると思います。 給料もそれほど悪くないと思います。難しい仕事や大きい仕事には実は結構なフィーが支払われます。それをこなす人材が必要なわけですから、給料もそれなり支払われると思います。それに、流動性のある業界なので、ちゃんと給料を出さないとみんな転職してしまいます。 ********************** H28/7/13 昨日は盗難にあった自転車が出てきたので取りに行ってきました。なんと歌舞伎町に乗り捨てになっていたとのことでした。。チェーン式のカギを面倒なので一番右側のれるを一つだけずらしてかけるようにしていたのですが、結構同じような人が居るのでしょう。それだとパターンをわかってて持っていってしまう人が居るのですね。 こちらは新宿百人町の撤去自転車の保管所です。初めて行きました。

Author: user

事務所の情報を記録しておくために、Evernote Businessを試験的に導入する事にしてみました。 Evernoteはご存知の通り、WindowsやMac、iPhoneなどの複数の端末で情報を共有できるクラウドの素晴らしいソフトウェアです。 このソフトはとても便利で個人でももう3-4年は使っています。 最初は無料のバージョンを使っていたのですが、今ではPremiumバージョンです。。年間5千円くらいですが、十分に価値はあるように感じています。私は、今ではすっかり、Evernote様に依存してしまっているので、しばらくは離れることは出来ないんではないかと少し不安には感じています。 Evernoteは仕事の段取りやチェックリストを取りだすのにも、キーワード検索一発で取りだせるので大変に便利です。昔、山に行った時の日程表などの記録や、システム開発での進捗記録、「七夕」をどんなシステムにしたいか、みなと国際会計事務所をどんな会計事務所にしたいかなどの目標も書いて保存しています。 Evernoteの便利なところはフォルダの他にtagを作って、tagでも検索できることです。例えば、フォルダでは、作業中や、作業済みのフォルダを作成して、その中に各クライアントの案件が入っている場合に、クライアントごとの検索はtagですることが出来ます。つまり、縦軸で仕事の状態管理と横軸でクライアント別の管理のような切り口の違う分類方法を同時に出来るわけです。 監査法人では、お客様の関係会社間の持ち株数や資本金、営業所の場所など、比較的長い期間にわたって使い続けるパーマネントファイルと、その年の監査ごとに作成するワークペーパーのにお客様ごとにフォルダをりますが、私も、作業中のフォルダの他に、クライアントごとのフォルダを作って、長期間の保存が必要な情報はそこに入れるようにしています。両方の切り口で情報を保存して検索できるので、とてもとても便利です。 これを事務所でも使えないかどうかやってみることにしました。一人で使っていてもこれだけ便利なのですから、複数人で使ったらもっともっと便利に違いない。 会計事務所に限らず他の業種でもそうだと思うのですが、お客様の記録などを保存するのはとても重要な作業です。単純な取引だったとしても、1年後には、この処理はどういう理由でやったんだっけなどと言うのも、担当者が変わってしまったり、休んでいるだけでも、わからなくなってしまいます。税務署に資料を出してくださいなんて言われた時に、根拠が出せないと冷や汗をかいてしまいます。 資料は、エクセルなどのファイルの場合はシェアドライブに、また、重要な資料は紙の資料と一緒にバインダーに保存するようにしていますが、穴をあけてバインダーにファイルするのはちょっと面倒です。 Evernote Businessは月に一人1,100円です。決して安い金額ではありません。MicrosoftのOffice365と同じ金額かと思うと、OfficeにはExcelやらOutlookやらあれだけついてて約1,000円で、それに比較しても随分高いなーと微妙な気持ちになってしまうことも否めません。また、Evernoteは一度導入してしまうと、なかなかやめられず中毒性(?)があることも、事務所で始めることに躊躇してしまう理由ではあります。 それと良いと思ったのは、Evernote Businessでは個人用とビジネス用のタブができて、個人用とビジネス用のNotebookがはっきり分かれます。わかりやすいので、これなら、個人のファイルと仕事のファイルを混同してしまう事も少なそうです。そこが結構心配なところだったのですが、少なくともEvernoteはそこをしっかりと分けていますという主張が、ソフトのUIのデザインからははっきりと読み取ることが出来ました。 でも、これで探し物が減ったり、今後の記録がしっかりされるなら、値段をはるかに上回る価値があり、安いものかも知れないとも思いました。。

会計士協会関連 監査委員会 関係会社間の取引に係る土地・設備等の売却益の計上についての監査上の取扱い(監査委員会報告第27号) 昭和52年8月8日 監査委員会 1. 関係会社間の土地・設備等の売買に伴い売却益を計上した場合において、その取引自体の真実性、妥当性などの吟味は、関係会社間で行われる通常の取引、すなわち、仕入、売上の場合と実質的に異なるところはない。 しかしながら、土地・設備等は、貨幣価値の低落等によって著しく時価と隔離した帳簿価額が付されているものもあるので、利益操作に利用される場合もないではない。例えば、関係会社に土地・設備等を譲渡して利益を捻出した後、当該資産を正当な理由なく買戻したような場合は、形式上売買契約など法律上の要件が満たされた取引であっても、会計的には、固定資産について評価益の計上が行われたと同一の結果を招くことになり、妥当な処理とは認め難い。 2. したがって、関係会社間の土地・設備等の取引に関する会計処理に関しては、監査上の取扱いについて次のような点を留意すべきものと考える。 (1) 関係会社間の土地・設備等の取引について、会計上の利益が実現したかどうかの判定にあたっては、その譲渡価額に客観的な妥当性があることのほか、次の諸観点より総合的に判断してなすものとする。 ① 合理的な経営計画の一環として取引がなされていること ② 買戻し条件付売買又は再売買予約付売買でないこと ③ 資産譲渡取引に関する法律的要件を備えていること ④ 譲受会社において、その資産の取得に合理性があり、かつ、その資産の運用につき、主体性があると認められること ⑤ 引渡しがなされていること、または、所有権移転の登記がなされていること ⑥ 代金回収条件が明確かつ妥当であり、回収可能な債権であること ⑦ 売主が譲渡資産を引続き使用しているときは、それに合理性が認められること (2) 関係会社間の取引に係る土地・設備等の売却益が実現したかどうかの判定に際し留意すべき諸点は以上のとおりであるが、買戻しがあった場合の監査上の取扱いについては、それぞれその示すところによるものとする。 ① 監査対象事業年度に売却された土地・設備等が、当該事業年度中又は当該事業年度に係る監査報告書作成日までに買戻されている場合は、売買取引がなかったものとして取扱う。したがって、売却益が実現したものとして処理されている場合は、除外事項とする。 ② 売買に基づく売却益を会計上実現したものとして取扱った土地・設備等について、上記①の時期以降短期間に買戻しが行われた場合の取扱い。 (イ) 正当な理由がなく買戻しが行われた場合には、売買取引がなかったものとして取扱う。 したがって、この場合の貸借対照表計上額は、売却前の帳簿価額に修正すべきものとし、損益計算書にその旨、修正した理由、当該資産の内容等を注記するものとする。当該注記が行われていない場合には、監査報告書に付記するものとする。 正当な理由がなく買戻しが行われたにもかかわらず、売却前の帳簿価額に修正が行われていないときは、当該事業年度以降の財務諸表につき、除外事項とする。 なお、ここにいう正当な理由とは、買戻し時における前記2の(1)の諸観点及び当初売買以降の諸情勢の変化等を勘案して総合的に判断し、相当の合理性が認められるものをいう。 (ロ) 正当な理由により買戻しが行われた場合であっても、買戻しが行われた旨、その理由、当該資産の内容、買戻し価額、相手方会社名等を財務諸表に注記するよう勧奨するものとする。当該注記が行われていない場合には、監査報告書に付記するものとする。 3. 関係会社間の取引に係るたな卸資産たる土地等の売却益の計上についても、この取扱いに準じて取扱うものとする。 《解 説》 Ⅰ 本報告の経緯 昭和50年末、東邦産業の粉飾決算が大阪地検に摘発されたのをきっかけに、日本公認会計士協会近畿会は、決算操作実態調査部会をつくり、上場1,500社の決算分析を進めていたが、昭和52年1月13日「昨年5月まで2年間に固定資産又は有価証券の売却で50億円以上の利益を計上した1部上場企業28社のうち15社の決算に疑問がある」との中間報告をまとめた。同部会が問題視しているのは、石油ショック以来の深刻な不況の中で、各社が土地、建物、船舶などの資産を子会社へ売り払うやりくり決算をした点。「東邦産業の土地売買がクロなら、これらの決算もクロ」という意見が強いとの報告をまとめた(読売新聞昭和52年1月14日大阪版)と報道された。そこで日本公認会計士協会会長は、「関係会社間の取引に係る土地・設備等の売却益の計上についての監査上の取扱いは、どのような内容のものであるべきか」について昭和52年3月28日付で監査委員会に諮問した。監査委員会は、答申をとりまとめるに当って、当協会のいくつかの機関において先議された資料を再検討した。すなわち、まず昭和45年7月会計制度委員会において、「関係会社間の取引にかかる土地・設備等の売却益の計上について」の中間答申が、「実務的には非常に難解な問題で、幾多議論の分れるところであり、当委員会のみにおいて、最終結論を出すことは性急に過ぎると考えられ、一応この答申を出発点として監査委員会および広く一般の利害関係人、有識者及び会員の意見を徴した上で協会の最終結論を導かれるよう希望します」との前文つきで報告された。次いで昭和46年7月に監査委員会において「関係会社間の取引にかかる土地・設備等の売却益の計上についての監査上の取扱い(案)」が作成されている。さらに、昭和52年3月に業種別監査研究部会・石油製品業部会・石油精製、販売会社小部会より「石油精製会社の子会社に対する固定資産の売却について」の小部会報告が行われた。しかし、これらはいまだ協会の正式な意見としては公表されていなかった。監査委員会は、これらの資料を再検討するとともに、関係会社に固定資産を売却した企業の有価証券報告書等の実態分析を行った。監査委員会は、東邦産業のような仮装取引と真正な取引との区別の基準を研究して、昭和52年6月20日付で答申し、8月8日の常務理事会で承認され、監査委員会報告第27号(以下「報告」という。)となった。なお、9月13日の理事会で、この報告が昭和52年6月末日に終了する事業年度に係る監査報告書から適用されるので、6月、7月、8月決算期の会社を担当する監査人に説明会を開催するとともに、他方、報告の文言の解釈を監査委員会で引続き検討することとされた。監査委員会は、11、12月の全体委員会に付議して検討し、12月20日開催の監査委員会正副委員長会議で解釈を最終的に確定した。以下にその解説を記載することとする。 Ⅱ 真実性吟味の基本的な考え方 関係会社間の土地・設備等の売買に伴い売却益を計上した場合において、その取引自体の真実性、妥当性などの吟味は、関係会社間で行われる通常の取引、すなわち、仕入、売上の場合と実質的に異なるところはない。メーカーが関係会社である販売会社に製品を売却しても、最終需要者に製品が売却されない限り企業集団としては、収益は実現しない。連結財務諸表を作成する場合には、販売会社に在庫するものに係るメーカーの売却益は、未実現利益として消去される。しかし、メーカーの個別財務諸表では、収益は実現したものとして計上され、配当可能利益を構成する。関係会社に対する固定資産の売却益も、連結財務諸表を作成する場合には、連結会社相互間の取引によって取得した固定資産に含まれる未実現損益は、過年度の取引に係るものも含めて消去される。しかし、個別財務諸表では、関係会社に対する固定資産売却益は、配当可能利益を構成する。関係会社に対する在庫売上や押込販売は、法形式を整えた売買であっても、会計上は、実質的な引渡の有無、売掛金の回収可能性等を吟味して会計処理の当否が判断される。関係会社間の固定資産の売買についても、同様に取引の経済的実質に基づいて判断される。法的権利義務の変動がしばしば経済的変動と符合すること及び法的形式の相違により取引を識別することが比較的容易であるため、会計上の取引を法的形式の相違から仕訳をすることが実務上広く行われていることも事実である。しかし、会計の目的が財務諸表利用者の経済的意志決定を合理的に導くことである以上、この目的に照らして法的形式よりは経済的実質が財務諸表に反映されなければならないことは当然である。したがって、法的形式によって会計処理を行うことは、それが経済的意義を適切に表わしている場合に限り認められるものであって、経済的実質から乖離し、財務諸表の利用者に誤解を与える場合には、本来の立場である経済的実質に立脚して取引を認識しなければならない。この報告は、かような観点から取りまとめられている。 Ⅲ 収益認識の判断基準 関係会社間の土地・設備等の取引の会計処理については、個別の事例に基づいて法的形式と経済的実質とを突合して判断すべきものであって、画一的な判定基準を定めることは、形式的な判断に堕する虞れがある。しかし、巷間、判断基準を明示すべきであるとの要請が強いので、この報告では、留意すべき事項を列挙している。個々の取引事例について、これらの留意事項を総合的に判断して、収益が実現したかどうかを判定するものとされている。したがって、以下に掲げる7ないし8項目は、チェックリスト的に使用されるべきものではない。 1. 譲渡価額の客観的妥当性 100%出資の子会社に対し、特定出資、又は現物出資に代えて資産を譲渡する場合は、簿価によることができるが、その他の場合、売買価額を時価よりも著しく低い価額によることは、譲渡会社の株主及び債権者の利益を害することになるから妥当とは認められない。他方、譲受会社が第三者である場合には、相当の理由がない限り時価以上で譲渡することは不可能である。相手方が関係会社である場合には、不当に高い価額で押付けることも可能であるが、譲受会社の株主及び債権者の利益を害することになる。したがって、売買価額は、関係会社間の当事者の契約により恣意的に決定することはできない。不動産鑑定士等の鑑定により客観的証拠にしたがって売買価額が決定されなければならない。譲渡価額は、代金の決済条件と関連して定められる。長期分割払いの場合には、現金払の場合よりも譲渡価額が高くなるが、受取利息相当額は、譲渡価額と区別して期間に応じて逐次収益に計上すべきであって、譲渡価額を不当に高くして収益を一時に認識すべきものではない。 2. その他の諸要件 譲渡価額に客観的妥当性がない場合は、それだけで粉飾決算と判定されるが、その他の諸要件は、総合的に勘案して仮装取引か真実な取引かを判定しなければならない。 ① 合理的な経営計画の一環として取引がなされていること。 関係会社間で固定資産を売買する以上、売買の理由及び目的を第三者に納得させるだけの合理性が必要である。譲渡資産が生産活動の重要設備であれば、継続企業として売却する必然性に乏しい。しかし、異種業種や補助部門の設備であれば、譲渡する合理性のある場合もあり、また、遊休資産を処分することもあるであろう。 a)異種業種の分離独立 営業遂行上、種々の理由から会社を分割したり、合併したりすることがある。昨今、多角経営を行う企業が低成長経済に足調を合せて贅肉を落すために、人員整理を行ったり、異種業種を専業化して独立採算の責任体制を明確にする場合がある。かような場合には、特定の部門を分離独立させ、当該部門に所属する人員及び固定資産を譲渡する場合がある。なお、重要な営業譲渡・譲受を伴う場合には、商法第245条の規定による株主総会の特別決議を必要とすることに留意する。 b)補助部門の分離独立 親会社は、メーカー専業となり、販売部門、倉庫部門、配送センター、輸送部門等を分離独立させることもある。関連する固定資産は、既存の関係会社に譲渡する事例だけでなく、分離独立後の新会社に譲渡する場合もある。例えば、法人税法第51条の「特定の現物出資により取得した有価証券の圧縮記帳」の特例が適用できる場合もあるが、過去の事例では、譲渡資産に見合う資本金が巨額になる等の理由で適用されていない。 c)許認可等の関係で分離独立 許認可、特許権実施権等に関連して自己名義で営業することができないので、土地・設備等を別会社に譲渡して営業を継続させる場合がある。認許可の関連で自己の名義で営業できない場合や、二以上の外国企業から特許権等を取得すると、外国企業の要請により製造部門を分離独立させて特許権使用料の計算を明確にする場合に、必要な固定資産を別会社に譲渡して、営業を継続することがある。 d)責任体制明確化のための分離 開発段階では、多額の試験研究費や開発費を要するので、企業化するまでのコスト計算を明確にするため生産部門を分離独立させることがある。石油精製業の油槽所施設の如く、事故防止対策上、公害問題の生じやすい部門を分離独立させて責任体制の合理的な確立、又は、補償責任の合理的な確立を図るために該当設備を分離独立させて、別会社に移譲することもある。 e)遊休不動産の売却 研究所、福利厚生施設、工場跡地等のうち、老朽社宅、遊休工場等最早その儘では第三者に売却できないとき、区画整理や宅地造成を行うとか、マンションを建設するとか、これらの事業を関係会社である不動産会社に行わせるため遊休資産を一括して売却することがある。これらは、最終需要者に売却するまでの一時的売却のようにもとれるが、不動産会社が加工する場合には、相当の理由がある場合もある。 f)固定資産の管理保全の一元化 関係会社が貸ビル業を行っている場合に、本社ビルや営業所ビルの空室を効率的に賃貸するため、これらのビルを不動産会社に譲渡する場合がある。固定資産の管理及び保全を一元的に、かつ、効率的に行うため保有している固定資産を関係会社に譲渡する場合である。 … Read More “関係会社間の取引に係る土地・設備等の売却益の計上についての監査上の取扱い(監査委員会報告第27号)” »

SPCに利用される法的主体としては、特定目的会社、合同会社、匿名組合などのスキームがよく用いられます。それぞれ、長所短所があるのですが、匿名組合は、匿名組合員の拠出した資産を営業主が所有するため、そこがネックになることが多いです。 (麹町交差点 2016年7月) 特定目的会社(TMK)の特徴 非連結 日本の会計基準では支配力基準を採用しています。つまり、形式的に株式の議決権が50%超あるかないかではなく、取締役を過半数派遣するなどして実質的にその子会社を支配しているかどうかで判定します。一定の基準を満たすTMKについては連結から外すことができます。(財務諸表規則8条7項)。 二重課税の排除・導管性(Conduit) 証券化の為には、TMKの段階での課税をされるのは投資効率の観点から避けるようにしたいです。これを2重課税の排除といいます(親会社で配当が課税されない場合は実際には2重課税にはなりません)。この場合、投資先のビークルは導管性を備えているといいます。よく、アメリカのLLCでパススルーのものが話題になりますが、これも同じです。 つまり、SPCの段階では法人税等が課税されないで、持ち分に応じて構成員に課税される組合のようなイメージです。 倒産隔離 一般社団法人を特定出資者に使うことが多い。一般社団法人自体への出資者に議決権がないことを利用している。一般社団法人のりじ 信用補完 投資家が投資をしやすいように、リスクを低減させるための優先劣後構造をとることが多いです。 具体的には、特定出資と優先出資、優先・劣後のある特定社債の発行があります。オリジネータが 一般社団法人が特定出資をする。 法的な仕組み 社員総会、1名以上の取締役、1名以上の監査役を設置しなければなりません(資産流動化法67条1項1号、2号)。また、資産対応証券として特定社債のみを発行する特定目的会社であって、資産流動化計画に定められた特定社債の発行総額と特定目的借入れの総額との合計額が200億円以上の場合には、会計監査人も設置する必要があります(同条同項3号)。 取締役は、特定目的会社(TMK)の業務を決定・執行し、会社を代表します(資産流動化法78条、79条)。ただし、代表取締役を定めるときは、代表取締役が会社を代表します(資産流動化法79条1項但書)。監査役は取締役の職務の執行を監督します(資産流動化法87条1項)。 しかし、特定目的会社はビークルとしての性質を法的に担保するために、原則として、特定資産の管理及び処分に係る業務は信託会社等へ信託する必要があります(資産流動化法200条1項)。これにより、取締役が特定資産に関する業務執行を直接的に行うことはなく、信託会社等の選定に関する意思決定を行い、信託会社等の監督等を行うにすぎません。また、特定資産が不動産、指名債権などの一部については、信託会社等への業務の信託は必要なく、当該資産の譲渡人又は当該資産の管理及び処分を適正に遂行するに足りる財産的基礎及び人的構成を有する者にその管理及び処分に係る業務を委託することができるとしています(同条3項)。これは、不動産の流動化案件で、オリジネータがTMKへ不動産を売却し、そのまま不動産をリース等で借り上げる場合や不動産会社が不動産を流動化した場合などで、わざわざ信託会社等を利用しなくても管理することが可能であると考えられるものを除外するための規定です。指名債権は、銀行等の金融機関における債権流動化案件を想定しているものと考えられます。 特定目的会社の組成に関して 注意点 ・オフバランス(リスク・経済価値アプローチが適用される。リスクや経済価値が) ・連結(非連結) ・リース会計の処理 「関係会社間の取引に係る土地・設備等の売却益の計上について監査上の取扱い」(日本公認会計士協会 監査委員会報告第27号) 「特別目的会社を活用した不動産の流動化に係る譲渡人の会計処理に関する実務指針」(平成12年7月31日 日本公認会計士協会 会計制度委員会報告15号) http://www.hp.jicpa.or.jp/specialized_field/files/2-11-15-2a-20141107.pdf リスク・経済価値アプローチが適用される。リスクや経済価値がほとんど移転していないと認めれる場合には、金融取引として処理する。5%ルールの適用に注意する。)

外国の会社や外国人が株主や取締役になる場合の手続きは、揃える書類や資本金を証明する銀行口座の辺りがわかりにくいのですが、これで解決! 手順 発起人に居住者がいない場合は、日本の居住者が一度発起人になり、株を全部持つ。(募集設立にすると、手続きが大変になるので避けるため) 会社設立後に、株を額面で移転すれば、所得税の問題は発生しない。 また、台湾では印鑑証明があるようなので、サイン証明ではなく、印鑑証明でやる前提です。 資本金の大きさを決めるにあたっての考慮事項 消費税(1000万円を超えると自動的に課税事業者になってしまう) 均等割(1000万円までは通常7万円、それを越すと18万円になる) 過小資本税制(親会社に支払利息が多く発生する会社は、借入額が資本金の3倍以内になるように、資本金を大きくしておくことが必要)。 この時、親会社の資本金を確認して、資本金が5億を超える場合は、社員等の誰かが1%を持つことによって、大会社の課税面での不利益を避けることができる(税率、交際費、欠損金、留保金) 定款 定款は居住者の発起人と非居住者の外国法人の名前で作る。本当は非居住者だけで作れるはずなのですが、払込資本の証明を作るに、現実的には、日本の預金口座が必要です。 (定款認証のために、居住者と非居住者の謄本と印鑑証明が必要になる) (定款に押印は必要ないが、公証のための委任状との間に割り印が必要(委任状と割り印が2人分必要) 資本払込関係 払い込み口座は居住者の口座を使う(非居住者で日本に住所がない方の口座は銀行で現実的には作れない) 払い込み証明には、会社代表印を使うので、本国に書類を送る必要はない。 払い込み口座は発起人名義であればよい(取締役の名義は必要ない) 取締役 就任承諾書に取締役になる個人の押印が必要 発起人全員が取締役になる必要はない。なので取締役は非居住者一人でよいことを確認した。この方の印鑑証明(もしくはサイン証明)が必要になる。 印鑑届出書 非居住者の取締役の実印をもらう 外国法人が絡むと手続きはなかなか大変です。。

Here are basic rules that you may want to know about the tax issues related to director salaries: Director salary has to be fixed amount during a fiscal year Director salary is only deductible if the amount of salary is fixed during a fiscal year. The corporate tax law says that it will not be … Read More “Director salary” »

まだ、途中ですが面白いです。夢中になって読んでます。 、 この中で著者は、読者に質問しています。 あなたは、何歳くらいで死にたいですか?そして理由は何がいいですか? 多くの人は以下の様に答えるそうです。 1 平均寿命の80歳くらいに、痛くない病気か一瞬で死ぬ事故でぽっくり死にたい。 2 100歳ころ老衰で死にたい。 3 わからない。 でも、これらはあまり現実的ではない。 実際は、 ・再来年ごろ、夫婦でアフリカ旅行中に蚊に刺されて死ぬ。 ・60歳頃、家の近所で犬の散歩中に、突然倒れてきた自動販売機の下敷きになって死ぬ。 ・40歳で課長になった頃に、家庭と仕事のプレッシャーでうつ病になり自殺する。 ・68歳で胃がんと大腸がんを同時に発見され、大きい病院で手術を受けたが上手く行かず死ぬ。 ようなことの方がはるかに現実出来でありそうです。 医者は、ほとんどの人は突然、何の前触れもなく余命を宣告されると言っています。誰しも経験があると思いますが、私の身の回りの実体験からもそうです。 そして、そういう体験から、自分だったら死ぬ前に何をしておきたいかをを考えたと言っています。 もし、例えば1年後に自分がくも膜下出血で半身不随になるとして、その時にしておけばよかったと思うことは何でしょう。 1)まずは、やはり家族のことでしょうか。娘が大人になって働いて自立できるようになるまでのお金をためておく)。それが無理なら生命保険に入っておく。 2)治療費や介護で家族に負担がかからないように、せめて金銭的な備えをしておく。貯金で無理なら保険や年金にはちゃんと入っておく。 3)その他に個人的な事では、それほどやってなくて後悔することはあまりないような気がしますが、行きたい旅行に行っておいた方が良いかなとは思いますし、自分を大事にして、自分のやりたいことを尊重する。その後はずっと自分では自由に行動できなくなってしまうかも知れませんので。後は、自分も気分が悪くなるので、他人にもあまり悪いことはしたくないなとは思います。 なかなか、難しいテーマではありますが、死を日常で見ているお医者さんが書いた本ですので、現実的であり、また、著者が優しい方だからなのでしょうか、文体に優しさを感じます。

当面の目的地を決めること 事業を成長させるうえで、目標を設定することはかなり重要であると思います。 例えば、私たちの今やっている会計事務所について考えます。まず、記帳代行のお客様を1000件獲得したいと思ったとして、それを当面のゴールに設定します。例えばです。 どのような事業でも、その業界でやっていれば、自分なりのゴールを設定できると思います。 そのために必要なTODOを考えること そうすると、次にすべきことは何になるのかを必然的に考えなくてはいけ無くなります。目標など定めず、放っておいて、自然に成長することを期待すると言うのも一つの方法ではありますが、こうありたいと自分で思う目的地を決めて、それを実現するための具体的なTODOを一つ一つ決めていくことの方が、具体化するのはやっぱり早そうな気がします。 そうすると、まず直すべきは価格でしょうか。価格を少しだけ安くする。そのためには、お客様に入力してもらうためのテンプレートを用意する。分業を進めるなどの、合理化が必要でしょう。 次に、ネットで見つけやすくする。サービスの内容をわかりやすくする。Googleで広告を出しなおす。メニューをわかりやすく書きなおすことも必要になるでしょう。 ホームページのデザインは、もう少しファッショナブルなものが必要です。何でも自力でやろうとせずに、プロのデザイナーさんの力を借りることも必要でしょう。 システムを良くする。使いやすいシステムは、お客様に喜ばれる良いサービスの要となるでしょう。 給与計算をやる。これは定期的にニーズがあります。 次に、顧客管理。決算時期の把握、簡易課税の有利不利の情報の提供、事前確定給与の届出の提出等の、締め切りのある届出類を確認する仕組みが必須でしょう。 あとは実行すること あとは、これが一番大変なのかも知れませんが、日々淡々とTODOをこなしていくことでしょうか。 事業をブログに例えるのもどうかわかりませんが、これだけのアクセスが欲しいなと思って、定期的にこれだけの記事を書こうと思っても、この実行が大変だったりします。アクセスがあまり伸びないとやる気が落ちてしまったりするんですよね。 ですので、やっぱり結果を出すにはそれでも日々淡々と継続してやり続けることが大事なのでしょう。。 (長野県中川村)

プログラム言語は実際に使っていると出来るようになってくる。やっぱり、手を動かして何かを作ってみることが大事。 新しいプログラミング言語も、少しずつでも継続していると段々と出来るようになってきます。 プログラミング言語は、本だけ読んでもやっぱりなかなか身につきません。この「身につく」という感覚は手を動かして実際にプログラムを作ることによって、得られるように思います。 この2週間くらいSwiftでiOSの端末から会計データを保存したサーバーに画像を送る処理を作っていました。最初はエラーが多く出て時間がすごくかかるのですが、個々のパーツが出来てくると、段々と進捗が速くなってきます。Swiftも触り始めてもう2年ぐらいですが、近づいたり遠ざかったりでした。 ここ最近2週間くらい集中して触っていたら、感覚が戻ってきた以上に、随分この言語の使い方についてわかってきたように感じました(もちろん、まだまだ全然ですが。)。 新しい機能を作ろうとすると、直接その部分の知識だけではなくて、その周辺の知識も必要になります。これが、プログラミングの壁を高くしている一つの理由だろうなとは思います。 例えば、今、C#で動く会計ソフトのサーバーにiOSから領収書などの画像データを送るもの仕組みを作っているのですが、最初は上手く動きません。それで、エラーの内容を確認したいのですが、別の端末からのネットワーク経由でのデータの送信であるため、デバッグが出来ません。デバッグモードではないので、ブレークポイントを設定することが出来ません。 それで、初めてlog4というログを出力するオープンソースのツールを使ってみたのですが、これを使えるようにするために、2-3日くらいはかかったように思います。 実際に動くプログラムを作ろうとすると、その周辺環境は様々なため、それに合わせて動くようにするために、結構沢山の関連知識が必要になるのです。そして、その関連知識が重要なのです。関連知識がないと動くプログラムは作れません。 プログラミングは本を読むことも大事だと思うのですが、本だけ読んでもほとんど頭に残りません。頭の良い方は違うのかも知れませんが、少なくとも私の場合は、読んでもほとんど後で使えません。。 作ったプログラムは実際に使った方がよい。ただでも提供した方がよい。 それと作ったプログラムやサービスは、やっぱり実際に使った方が良いですね。実際に使うことで、プログラムは育っていきます。不具合を修正したり、足りない機能やこれがあった方が良いなという機能を追加して、コードが段々大きく、そして複雑になっていきます。 それが、蓄積になるのですね。私はプログラミングのこの蓄積していく部分が好きで、これがプログラミングを続けて行こうと思った理由の一つです。プログラムは一度書くと、何年でも動きます。そして、それに手を加えていくことで、少しづつでも良くしていくことが出来るのです。つまり、プログラムはスキルとして生産手段でもあるのですが、(ここが難しいのですが)良いプログラムであれば資産として残るのです。 ここが、税務や法律、語学などのプロフェッショナルとしての仕事と異なるところです。 うちの事務所では、送ったり受け取ったりした郵便物をデータベースで管理しています。データベースと言ってもそんなに上等なものではなくて、ウェブのシステムに何を受っとったと文字で記録しているだけです。 でも、文字だと「税務署からの書類」とあったりして、最近、実際に送ったり受っとった郵便物が何だっけとなることが、時々あります。 色々な会計事務所がありますが、郵便物の受取の管理はどうやっているのでしょう。 これを写真を取って画像で保存しておけばもっとわかりやすくなるのではないかと言う試みです。 (宣伝) 弊社で作っているウェブで動くクラウドの会計ソフト「七夕」はこちらです。 七夕 給与計算のシステムはこちらです。 七夕給与 (車のほとんど走っていない朝の表参道)

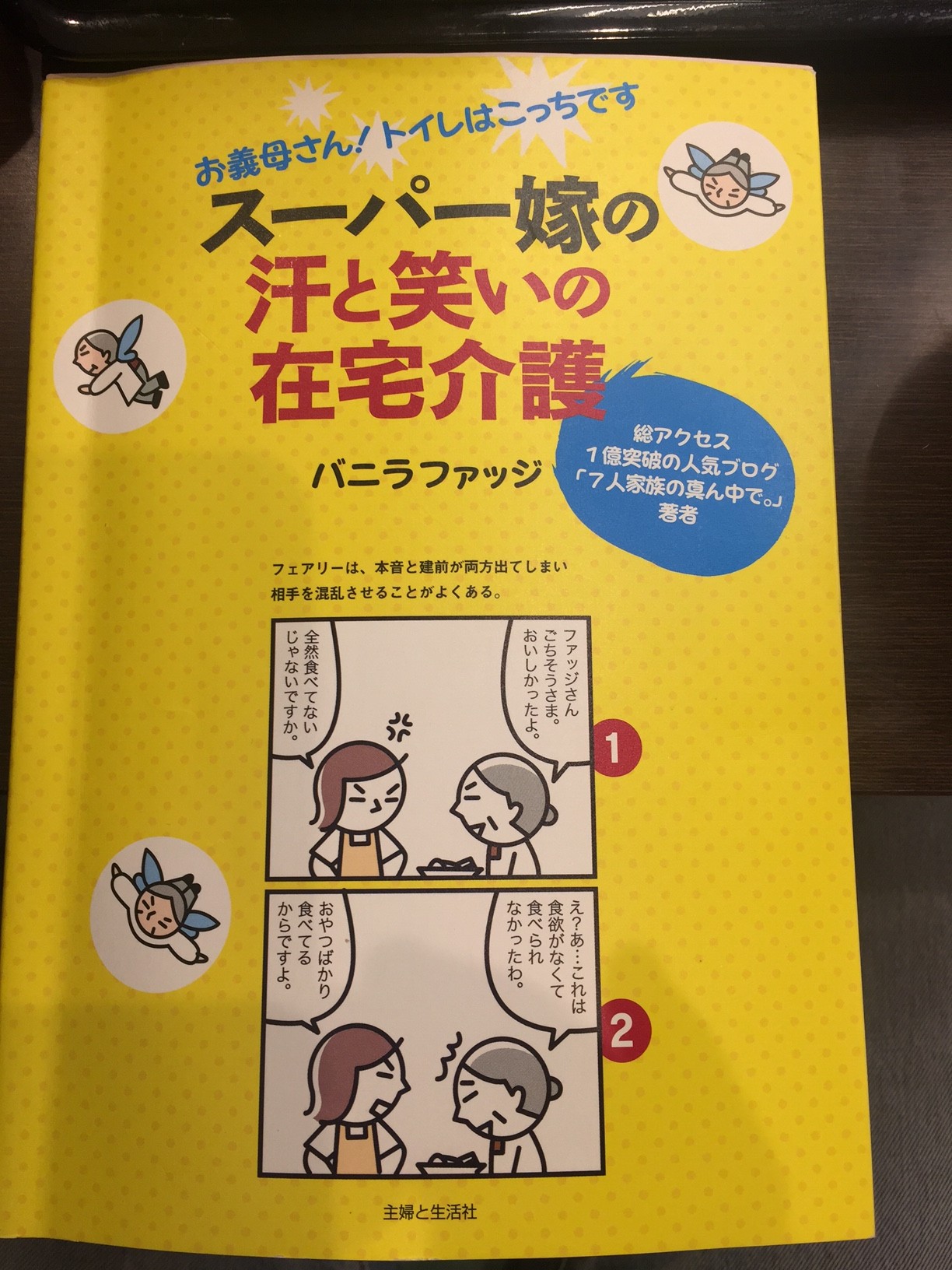

以前にあった判例のようですが、ロシアの方が日本で中古車を買い付けて、新潟から輸出していたそうです。その際に、輸出免税の適用をうけて、消費税の還付を受けようとしたのですが、税務署から認められませんでした。 理由は、買い付けが国内で行われていたので、輸出免税に当たらないからとのことでした。 輸出免税は、あくまで輸出取引に対して適用されます。国内取引には適用されないのです。 国内の個人事業者などが、海外の大手企業の依頼を受けて、国内の資産を買い付けて輸出することあります。例えば、コイや絵画の買い付けであったり、大きな機械だったりします。 この場合に注意が必要なのは、保険やシッピングの手続きを、自分でやるような取引条件になっているかどうかです。よくある失敗例は、買い付けた後に、その海外の大手企業の手配した運送業者が品物を取りにきたり、保険をかけたりすることです。 これは、その運送業者に引き渡した時点が、危険負担が移転する時点とみられてしまうので、国内取引になってしまいます。そうすると、買い付けをした事業者は、消費税の還付を受けるどころか、多額の消費税の納税をしなくてはならなくなってしまいますので、生き死にの問題になってしまいます。 インコタームスでは、危険負担が移転する時点の順番で以下のような貿易条件が定型的に定められています。 EX-WORKS ↓ FOB ↓ CIF ↓ DAPなどの「D」で始まる取引類型 それぞれ順番に、EX-WORKSは「工場渡し」の略で、要は輸出先が、こちらの国内の工場まで取りに来てくれる取引です。 FOBはFree On Boardの略で船に積むところまでが売り主の責任で、そこで買主に危険負担が移ります。CIFはCost, Insurance and Freightの略で、荷物が買主の国の港につく所で危険と所有権が移転します。 この場合に、日本の消費税法で輸出取引と考えられているのは、FOBとCIFだけです。EX-WORKSは国内で危険と所有権が移転するので、輸出取引にはなりません。 Dで始まる取引類型は、買主の国内の、買主の所定の場所で引き渡しを行います。完ぺきに、先方の国の国内取引です。むしろ、買主の国の消費税を通関の際に売り主が負担するので、これを回収できるかが問題になると思います。 誰が手配した運送業者や保険であるかはもちろん大事なのですが、誰がその運賃や保険料を負担するかが、税務調査の事実認定の段階では重要です。 また、輸出免税を受ける際に輸出許可証があることが還付を受けるための要件の一つになっていますが、ここに先のインコタームスの取引条件が同記載されているかが重要です。実際はこちらが運賃や費用を負担しているのに、そこにEX-WORKSと書いてあると、事実認定の場面では極めて不利になります(事実関係が売り主の負担であれば、絶対に輸出免税が認められないと言う訳ではありませんので、そこは、関係資料を提出して、丁寧に説明して、当局に納得してもらう事が重要です。あくまでも、腹を立ててブチ切れたりしないように。税務署と関係が悪くなって良いことは一つもありません。) *************************************************** ついにH28年も後半に入りました。冬は忙しすぎて時間がほとんど取れないので、夏はゆっくり遊んだり勉強したりしたいと思います。 この漫画は人気のブログに掲載されているものらしいのですが、ほのぼのした感じがあり、また、介護についての日常がよくわかり、面白いです。「スーパー嫁の汗と笑いの在宅介護」