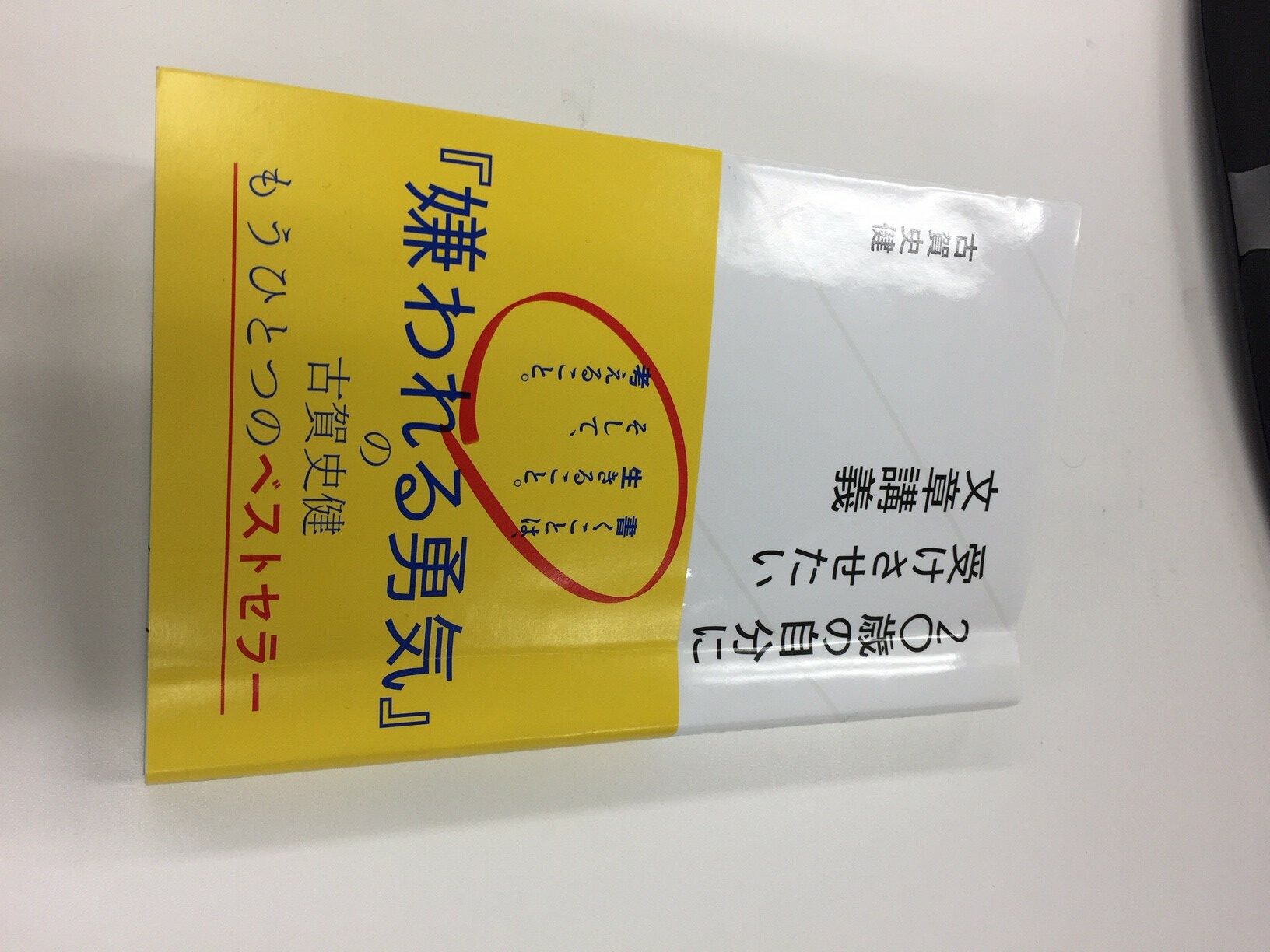

文書をうまく書く必要はない、文章を上手く書く為には内容をよく考えることが必要だ、と筆者は言っています。逆に、文書を書くことはよく考えることにつながると言っています。 例えば本を読んだときに、「あー、面白かった」と思う事があると思います。これは自分の頭の中でそう思っているだけなのですから、それでいいのですが、他人に感想を聞かれたら、「面白かったよ」と答えるだけでは、何が面白かったのか、相手には全然わからないと思います。もしかしたら、自分でも何となく「あー面白かった」と思っているだけで、まだ自分の中でも何が面白かったのか、漠然としていて、自分自身が良く分かっていないのかも知れません。 そこで出来るだけ言葉にするように頑張ってみるのです。言葉にしてみようと意識的にやることで、もう一度自分の頭で考えて再構築することになるのです。何が面白かったのかが伝わるように、どういう部分が面白かったのかを具体的に書いてみるのです。その作業を通すことにより、自分の中でもう一度考えを整理することにもなるし、相手に伝わるようにもなると言っています。 そう言われてみれば、高校生や大学生の時にはちょくちょく日記をつけていましたが、あの頃は、その作業があったからかどうなのか、色々と考えていたように思います。書くのが先なのか、考えるのが先なのか、鶏と卵の関係のようにも似ていいます。それ程、考えることと書くことは実は不可分の関係にあるのかもしれません。 そう考えると、ブログを書くことは、実は情報を世の中とシェアする事にもなりますし、さらに、自分の考えを整理するためにもなるのですから、自分のためにもなると言えます。ブログを書く意味がさらに一つ増えたと思いました。

Day: December 16, 2016

外国の法律で作った会社が日本で初年度に消費税の還付を受ける場合に注意することがあります。 通常、日本の新設会社が不動産などを買って消費税の還付を受けれるかどうかは、その会社の資本金が1000万円以上であるかどうかで異なります。 資本金が1000万円以上であれば初年度から自動的に納税義務者となるので、特に手続きは必要ありません。あとは、買った不動産が居住用でなく、事務所などの事業用に賃貸をする予定であれば普通に還付の対象となります。 他方、資本金が1000万円に満たない場合は、何もしないと既定では免税です。免税と言うのは消費税の申告をして消費税を払う必要がないという事ですが、逆をいうと還付を受けたくても申告自体を受け付けてもらえないという事でもあります。 消費税の還付を受けるためには、「課税事業者」になることをあえて選択する必要があります。そのためには届出を提出する必要があるのですが、これを「課税事業者選択届出書」と言います。これを最初の設立の年度の最終日までに提出しないと、初年度も2年目も免税事業者になってしまいます。 次に、3年目以降は2年前の売上が、1000万円を超えているかどうかで判定します。つまり3年目は初年度の、4年目は2年目の課税売上高が1000万円を超えているかで決まります。 外国会社の場合も、基本は同じです。そうすると最初の2年は資本金で判定し、3年目からは会社が課税事業者になるか免税事業者になるかは、2年前の課税売上(基準年度の課税売上)が1000万円を超えているかどうかで判定するのが原則です。 しかし、外国法人が日本で支店を設立する場合には、既に本国で設立してから何年か経過していることが多いと思います。そうすると、日本における売り上げは無かったのが普通ですので、例え資本金の大きな会社でも通常は免税事業者になります。したがって、不動産を買っても課税事業者になれないので消費税の還付を受けられないとも思われますが、実は特別な規定があり大丈夫です。 外国会社は日本支店を設立した時に課税事業者を選択すれば、その年から課税事業者になれるのです。この課税事業者の選択届は、その外国法人の本店における会計期間の末日までに出せばいいことになっています。