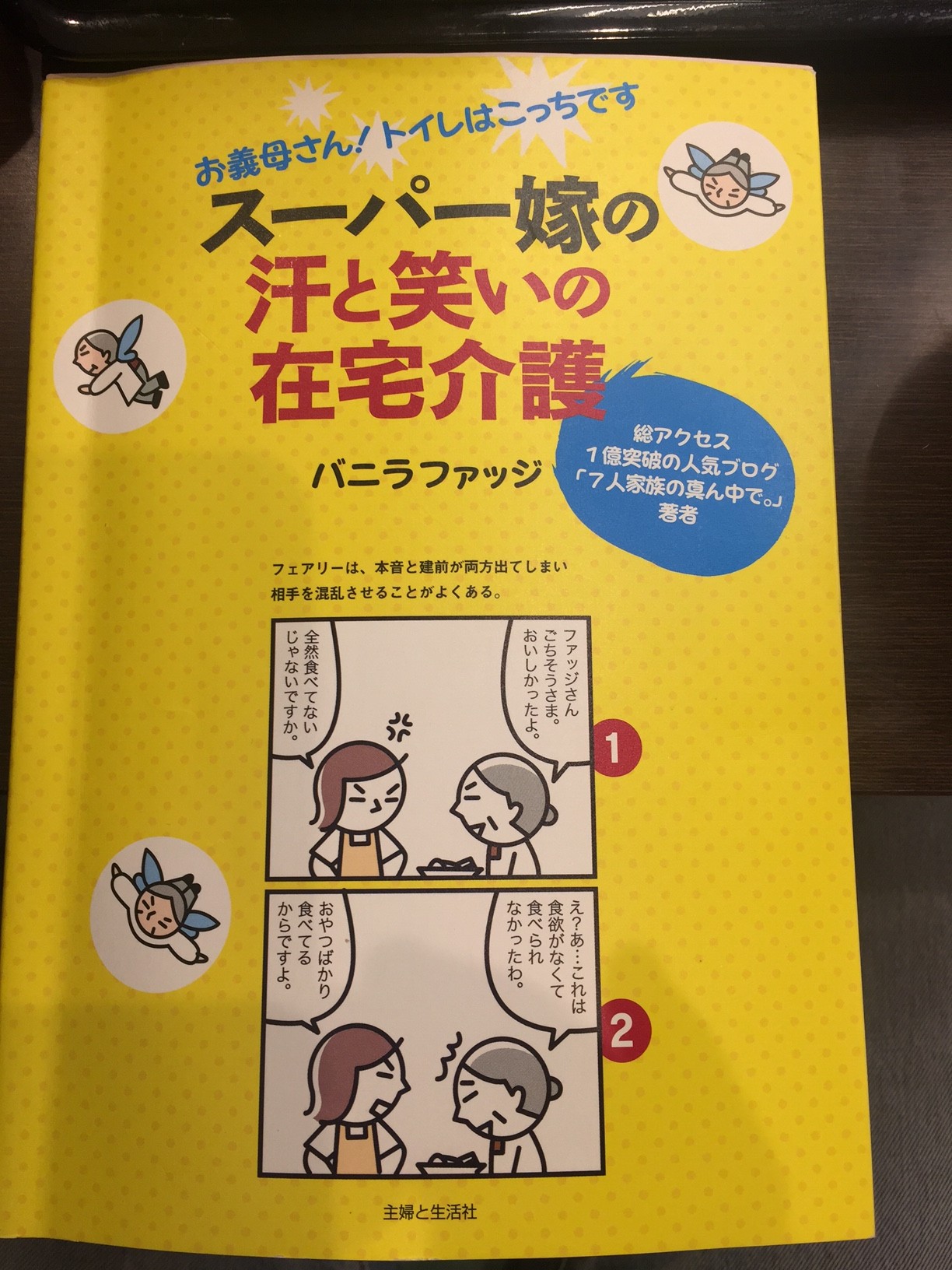

以前にあった判例のようですが、ロシアの方が日本で中古車を買い付けて、新潟から輸出していたそうです。その際に、輸出免税の適用をうけて、消費税の還付を受けようとしたのですが、税務署から認められませんでした。 理由は、買い付けが国内で行われていたので、輸出免税に当たらないからとのことでした。 輸出免税は、あくまで輸出取引に対して適用されます。国内取引には適用されないのです。 国内の個人事業者などが、海外の大手企業の依頼を受けて、国内の資産を買い付けて輸出することあります。例えば、コイや絵画の買い付けであったり、大きな機械だったりします。 この場合に注意が必要なのは、保険やシッピングの手続きを、自分でやるような取引条件になっているかどうかです。よくある失敗例は、買い付けた後に、その海外の大手企業の手配した運送業者が品物を取りにきたり、保険をかけたりすることです。 これは、その運送業者に引き渡した時点が、危険負担が移転する時点とみられてしまうので、国内取引になってしまいます。そうすると、買い付けをした事業者は、消費税の還付を受けるどころか、多額の消費税の納税をしなくてはならなくなってしまいますので、生き死にの問題になってしまいます。 インコタームスでは、危険負担が移転する時点の順番で以下のような貿易条件が定型的に定められています。 EX-WORKS ↓ FOB ↓ CIF ↓ DAPなどの「D」で始まる取引類型 それぞれ順番に、EX-WORKSは「工場渡し」の略で、要は輸出先が、こちらの国内の工場まで取りに来てくれる取引です。 FOBはFree On Boardの略で船に積むところまでが売り主の責任で、そこで買主に危険負担が移ります。CIFはCost, Insurance and Freightの略で、荷物が買主の国の港につく所で危険と所有権が移転します。 この場合に、日本の消費税法で輸出取引と考えられているのは、FOBとCIFだけです。EX-WORKSは国内で危険と所有権が移転するので、輸出取引にはなりません。 Dで始まる取引類型は、買主の国内の、買主の所定の場所で引き渡しを行います。完ぺきに、先方の国の国内取引です。むしろ、買主の国の消費税を通関の際に売り主が負担するので、これを回収できるかが問題になると思います。 誰が手配した運送業者や保険であるかはもちろん大事なのですが、誰がその運賃や保険料を負担するかが、税務調査の事実認定の段階では重要です。 また、輸出免税を受ける際に輸出許可証があることが還付を受けるための要件の一つになっていますが、ここに先のインコタームスの取引条件が同記載されているかが重要です。実際はこちらが運賃や費用を負担しているのに、そこにEX-WORKSと書いてあると、事実認定の場面では極めて不利になります(事実関係が売り主の負担であれば、絶対に輸出免税が認められないと言う訳ではありませんので、そこは、関係資料を提出して、丁寧に説明して、当局に納得してもらう事が重要です。あくまでも、腹を立ててブチ切れたりしないように。税務署と関係が悪くなって良いことは一つもありません。) *************************************************** ついにH28年も後半に入りました。冬は忙しすぎて時間がほとんど取れないので、夏はゆっくり遊んだり勉強したりしたいと思います。 この漫画は人気のブログに掲載されているものらしいのですが、ほのぼのした感じがあり、また、介護についての日常がよくわかり、面白いです。「スーパー嫁の汗と笑いの在宅介護」

Day: July 1, 2016

Consumption Tax, 国際税務, 未分類, 消費税(日本語)